A atividade dos bancos mudou substancialmente na última década e a forma como hoje se transformam (digitalmente) dita a sua relevância futura num mercado cada vez mais competitivo. O futuro depende da capacidade de acompanhar e liderar a mudança, de agilmente introduzir novos produtos e de proporcionar excelentes experiências aos seus clientes.

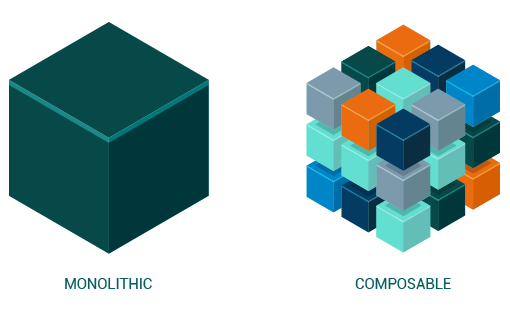

Ao mesmo tempo, uma sombra negra ameaça este futuro: os sistemas de informação bancários, rígidos, monolíticos, arcaicos e obsoletos, que atrasam significativamente as organizações.

As novas expetativas dos clientes, que exigem cada vez maior facilidade na comunicação e na utilização dos serviços;